本文

土地に対する課税

評価のしくみ

固定資産評価基準によって、売買実例価格を基に算定した正常売買価格を基礎として、地目別に定められた評価方法により評価します。

○地目

地目は、宅地、田及び畑(併せて農地といいます。)、鉱泉地、池沼、山林、牧場、原野並びに雑種地をいいます。

○地目別の評価方法

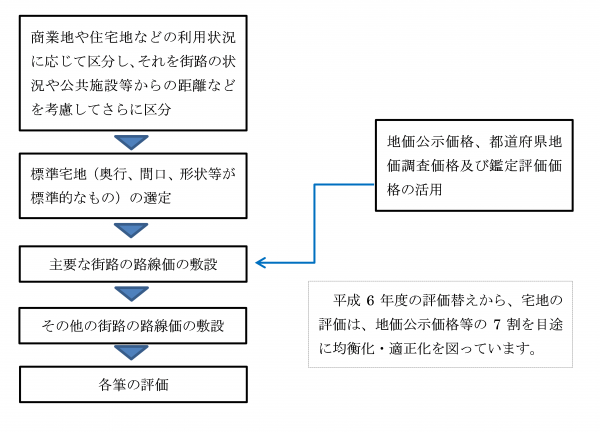

1.宅地(市街地宅地評価法の場合)の評価方法

〈標準宅地ついて〉

標準宅地とは、町内の地域ごとに、その主要な街路に接した標準的な宅地をいいます。

〈路線価について〉

路線価とは、市街地などにおいて街路に付けられた価格のことであり、具体的には、その街路に接する標準的な宅地の1平方メートル当たりの価格をいいます。

主要な街路の路線価は、標準宅地についての地価公示価格や鑑定評価価格等を基にして求められ、その他の街路の路線価は、この主要な街路の路線価を基にして幅員や公共施設からの距離等に応じて求められます。

宅地の価格は(評価額)は、この路線価を基にしてそれぞれの宅地の状況(奥行、間口、形状など)に応じて求められます。

2.宅地(その他の宅地評価法の場合)の評価方法

状況の類似する地区ごとに標準宅地を選定し、その適正な時価(地価公示価格等の7割を目途)に比準して、各筆を評価します。

3.農地、山林の評価方法

状況の類似する地区ごとに、標準的な田、畑、山林を選定し、その適正な時価に比準して各筆を評価します。

ただし、市街化区域農地や宅地等へ転売許可を受けた農地等については、状況が類似する宅地等の評価額を基準として求めた価格から造成費を控除した価格によって評価します。

4.牧場、原野、雑種地等の評価方法

売買実例価格や付近の土地の評価額に基づく方法等により評価します。

○路線価等の公開

納税者の方々に土地の評価に対する理解と認識を深めていただくために、下記のサイトで評価額の基礎となる路線価、標準宅地が全て公開されています。

「全国地価マップ」

住宅用地に対する課税標準の特例

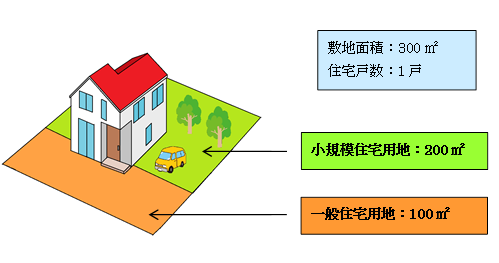

住宅用地は、その税負担を特に軽減する必要から、その面積の広さによって、小規模住宅用地と一般住宅用地に分けて特例措置が適用されます。

○小規模住宅用地

200平方メートル以下の住宅用地(200平方メートルを超える場合は住宅1戸あたり200平方メートルまでの部分)を小規模住宅用地といいます。

小規模住宅用地の課税標準額については、価格の6分の1の額とする特例措置があります。

○一般住宅用地

小規模住宅用地以外の住宅用地を一般住宅用地といいます。たとえば、300平方メートルの住宅用地(一戸建住宅の敷地)であれば、200平方メートル分が小規模住宅用地で、残りの100平方メートル分が一般住宅用地となります。

一般住宅用地の課税標準額については、価格の3分の1の額とする特例措置があります。

○住宅用地の範囲

・専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地

…その土地の全部(ただし家屋の床面積の10倍まで)

・併用住宅(一部を人の居住の用に供する家屋)の敷地の用に供されている土地

…その土地の面積(ただし家屋の床面積の10倍まで)に一定の率(下記の表を参照)を乗じて得た面積に相当する土地

| 家 屋 | 居住部分の割合 | 住宅用地の割合 | |

| ア | 専 用 住 宅 | 全 部 | 1.0 |

| イ | ウ以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1.0 | ||

| ウ | 地上5階以上の耐火建 築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 | ||

| 4分の3以上 | 1.0 |

宅地の税負担の調整措置

平成8年度までの宅地の税負担は、大部分の土地が評価額の上昇割合に応じてなだらかに上昇する負担調整措置が行われてきました。しかし、負担水準(今年度の評価額に対する前年度課税標準額の割合)が、地域や土地によりばらつきがあるため、平成9年度の評価替えから、そのばらつきの幅を小さくする(負担水準を均衡化する)ことを重視した税負担の調整措置が講じられています。

※住宅用地については、平成26年度から、措置特例が廃止されています。

宅地の税額の求め方

○商業地等の宅地

固定資産税額は、次のとおり求められます。

課税標準額(価格×70%) × 税率(1.4%) = 税額

※「商業地等の宅地」とは、住宅用地以外の宅地や、農地以外の土地のうち評価がその土地の状況と類似している宅地の価格に比準して決定される土地のことをいいます。

ただし、今年度の評価額(以下Aとします。)の70%と比べて前年度の課税標準額が以下の場合の土地については、今年度の課税標準額は次のとおりとなります。

ア.前年度課税標準額がAの60%以上70%以下の場合

→前年度課税標準額と同額に据え置きます。

イ.前年度課税標準額がAの60%未満の場合

→前年度課税標準額 + A × 5%

(ただし、上記イにより計算した額が、Aの60%を上回る場合はAの60%、Aの20%を下回る場合はAの20%が今年度の課税標準額となります。)

ウ.前年度課税標準額がAの70%を超える場合はAの70%

○住宅用地

固定資産税額は、次のとおり求められます。

課税標準額※ × 税率(1.4%) = 税額

※今年度の評価額に住宅用地特例率1/6または1/3を乗じた額(以下Bとします。)

200平方メートル以下の小規模住宅用地は1/6、200平方メートルを超える一般住宅用地は1/3となります。

ただし、B(本来の課税標準額)が以下の額を超える場合には、以下の額が今年度の課税標準額となります。

前年度課税標準額 + B × 5%

(ただし、上記により計算した額が、B×20%を下回る場合には、Bの20%が今年度の課税標準額となります。)

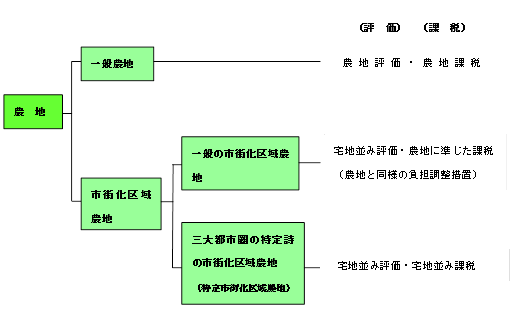

農地に対する課税

農地は次のように区分され、それぞれ評価及び課税(税負担の調整措置など)について、

宅地等とは異なる仕組みが採られています。

(※伊方町では市街化区域農地は該当ありません。)

○一般農地

一般農地は、市街化区域農地や転用許可を受けた農地などを除いたものです。

一般農地については、負担水準の区分に応じたなだらかな税負担の調整措置が導入されています。

今年度の課税標準額 = 前年度課税標準額 × 負担調整率

| 負担水準 | 負担調整率 |

| 0.9~ | 1.025 |

| 0.8~0.9 | 10.5 |

| 0.7~0.8 | 1.075 |

| ~0.7 | 1.10 |

○市街化区域農地

市街化区域農地は、市街化区域内の農地で、生産緑地地区の指定を受けたものなどを除いたものです。

したがって、市街化区域内にある農地であっても、生産緑地地区の指定を受けた農地であれば、一般農地になります。

一般農地と評価の方法は異なりますが、課税については、原則として、評価額に3分の1を乗じた額が課税標準額となり、税負担の調整措置については一般農地と同様とされます。

固定資産税額は、次のとおり求められます。

課税標準額※ × 税率(1.4%) = 税額

宅地・農地以外の土地に対する課税

山林・その他の地目については、次のアまたはイのうちいずれか低い額になります。

ただし、宅地並みの評価のものを除きます。

ア.今年度の価格(=本来の課税標準額D)×税率(1.4%)=税額

イ.(前年度の課税標準額+D×5%)×税率(1.4%)=税額

(ただし、イにより算定した額がD×20%を下回る場合には、D×20%×税率となります。)